ステーブルコインが銀行で発行される?規制や国内での動向を解説

国内でのステーブルコインの開発が活発になっています。

ステーブルコインといえば、仮想通貨の中でも価格が安定しているというイメージがありますが、種類によっては暴落する危険性が高い銘柄があることに注意しなければいけません。

そのため金融庁では、ステーブルコインの定義の明確化や法規制の整備を進めており、今後ステーブルコインを活用した様々な金融サービスが作られることが期待されています。

今回は、ステーブルコインの国内流通の動向や金融庁による規制の内容について解説します。

ステーブルコインの国内流通が解禁に

金融庁は、2023年に海外で発行されているステーブルコインの国内での流通を解禁する予定であると発表しています。

2023年に施行される改正資金決済法と合わせて適用される予定で、その際に詳細な仕組みも示されます。

これまで日本国内の銀行や暗号資産取引所で、ステーブルコインの取り扱いは限定的でした。

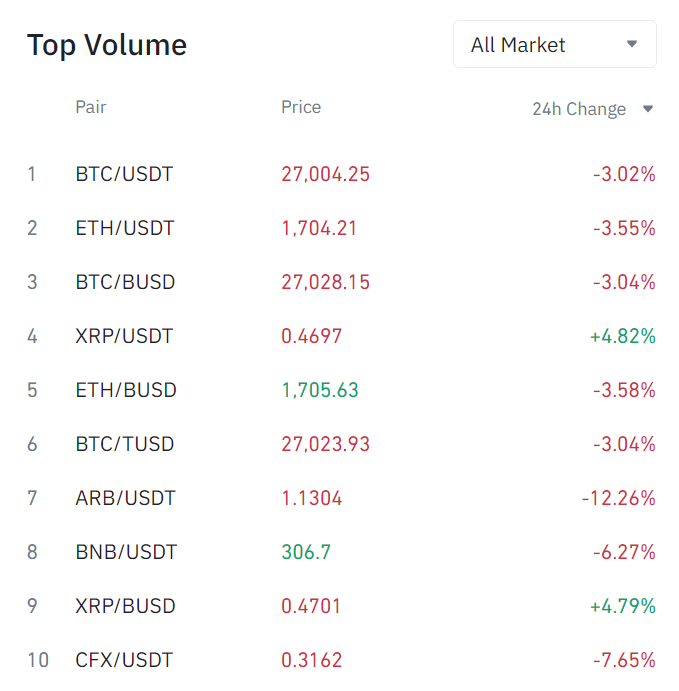

特に時価総額が上位のTether(USDT)やUSD Coin(USDC)、Binance USD(BUSD)などは海外取引所でのみ取引することが可能です。

今回のステーブルコインの国内流通解禁により、金融領域での活用の変化や国内での規制などに注目が集まっています。

ステーブルコインとは

ステーブルコインとは、特定の商品や法定通貨などと取引価格が連動するように設定された仮想通貨です。

例えば米ドルに連動するテザー(USDT)やバイナンスUSD(BUSD)、日本円に連動しているJPY Coin、ゴールドと連動するパックスゴールド(PAXG)などがあります。

暗号資産の市場で基軸通貨として活用

現在ステーブルコインは、ビットコインやアルトコインなどを購入するための決済通貨として幅広く利用されています。

ステーブルコインが支持されている理由として、利便性の違いがあります。

ステーブルコインが誕生する前には、主に法定通貨である日本円や米ドル建てで暗号資産を購入していましたが、法定通貨は銀行を仲介させなければならず、取引所内でスムーズにトレードができませんでした。また銀行から送金する場合、手数料もかかってしまいコストがかかることもデメリットとなっていました。

法定通貨と同じ価値を持つステーブルコインを保有することによって、暗号資産の取引の利便性が大きく向上することになります。

ボラティリティが低い

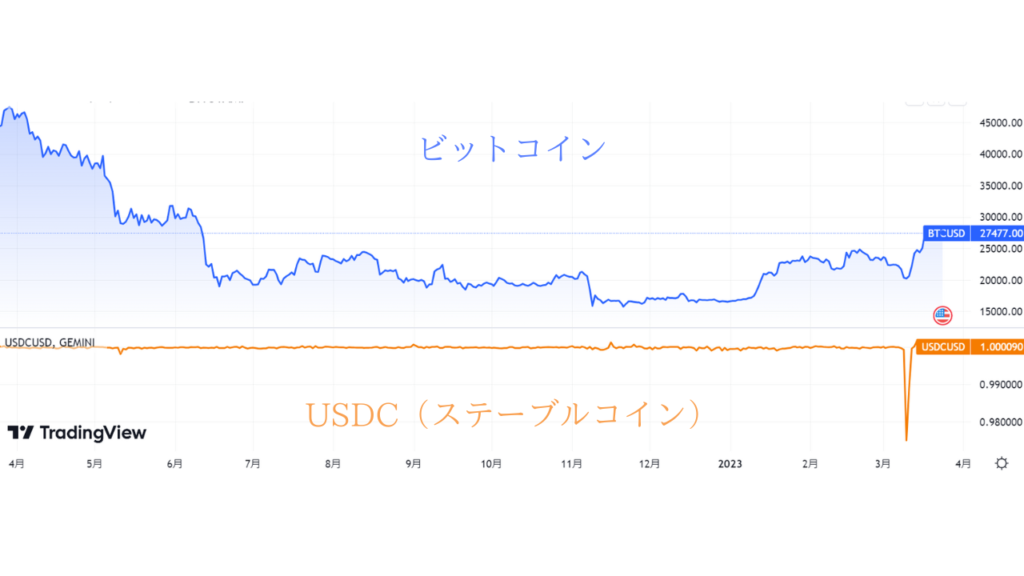

ステーブルコインの最大の特徴として、価格が安定しているという点があります。

暗号資産の中でも有名なビットコインは決済手段として活用されることも多いです。

しかしビットコインなど多くの暗号資産はボラティリティが非常高く、利用者にとっては不安要素でした。そのため、ボラティリティの高い暗号資産は決済などの実用性に乏しいと評価されています。

一方で裏付け資産のあるステーブルコインは価格が常に安定しています。

上記の比較図をみると、ステーブルコインであるUSDCの価格は常に1ドル付近に留まっており、ビットコインと比較して価格変動の幅が非常に狭いことが分かります。

このようにボラティリティが低いステーブルコインは、安定性が高く、多くの暗号資産はステーブルコイン建てで保有されるようになりました。

ステーブルコインの市場規模の拡大

ステーブルコインの市場規模は拡大を続けています。

2020年には1億円にも満たなかったステーブルコイン市場は、2023年には20兆円を超えており急速に発展していることが分かります。

2022年の暗号資産は、USTのメルトダウンやFTXの倒産などがあり取引高も大きく落ち込んでいましたが、ステーブルコインは成長を続けています。

その中でもステーブルコインの利用者は、流動性マイニングやステーキングなど資金を預け入れることで利益を得ていることが多いです。

このようにDefiサービスが多く利用されるようになったことがステーブルコインの利用者拡大につながっていると言えます。

国内の銀行でステーブルコイン発行に向けた動き

日本国内の銀行でも独自にステーブルコインを開発する動きが活発になっています。

ステーブルコイン開発が活発になっている理由として、世界的な競争力を持ったステーブルコインを普及させるという目的があります。

web.3.0やNFT市場、暗号資産の取引などの市場が拡大を続けている中で、国産のステーブルコインを発行することで、海外に資金が流出することを防ぐことができます。

ここでは国内でステーブルコインの導入・開発を行っている銀行についてみていきましょう。

三菱UFJ信託銀行のパーミッションレス型ステーブルコイン

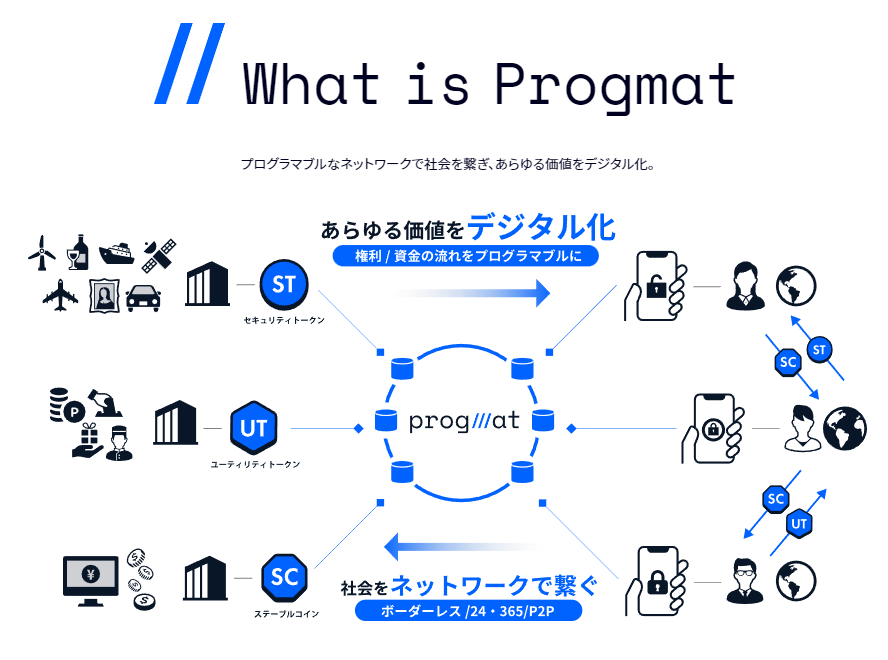

三菱UFJ信託銀行など大手7社が、「Progmat(プログマ)」というステーブルコインなどを発行や管理するプラットフォームを設立する計画をしています。

開発に関わっている企業は以下の通りです。

出資している金融機関や企業

三菱UFJ信託銀行

日本取引所グループ(JPX)

NTTデータ

三井住友フィナンシャルグループ

みずほ信託銀行

三井住友信託銀行

SBI PTSホールディングス

プログマでは、各社があらゆる価値をデジタル化して、セキュリティトークンやユーティリティトークン、ステーブルコインを発行することで、社会全体をネットワークで繋ぐことを目的としています。

様々な分野の金融商品を取り扱うことで、スピーディで安全性の高い取引を可能にします。

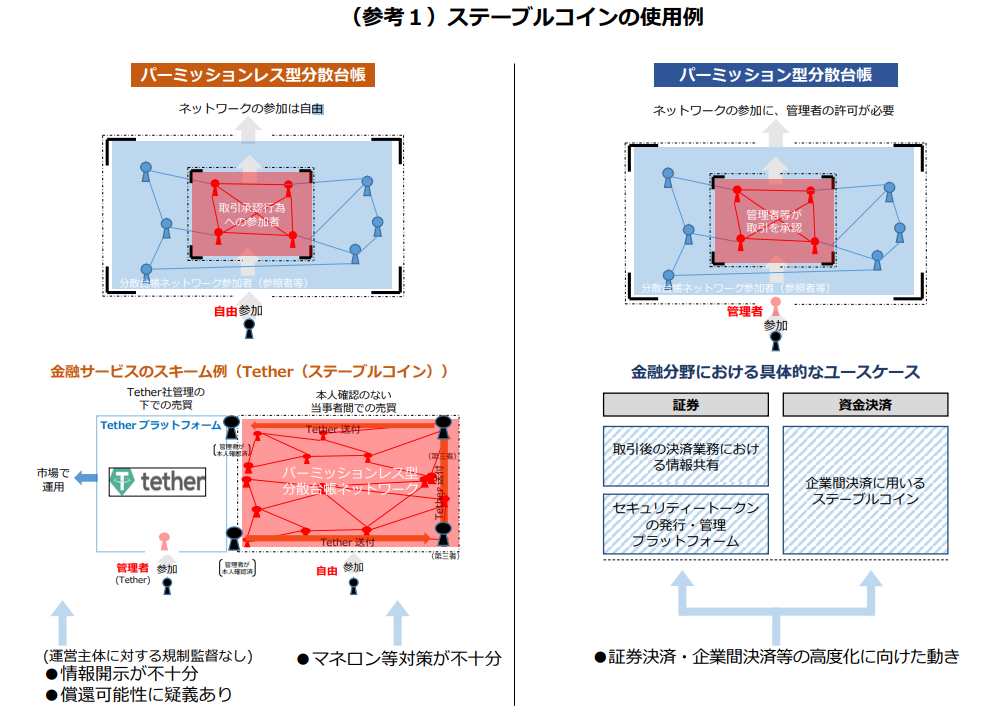

これまでの銀行では中央機関が存在していましたが、パーミッションレスという管理者の許可を必要としない透明性の高いステーブルコインを発行することで、分権的な枠組みを構築することができます。

国内3行によるステーブルコイン発行の実験

東京きらぼしフィナンシャルグループ・みんなの銀行・四国銀行の3行は、日本の法規制に沿ったステーブルコインの実証実験を行っています。

同3行は、「Japan Open Chain」というイーサリアムと互換性にあるブロックチェーンネットワーク上で各銀行独自のステーブルコインの発行を目指しています。

特徴として日本国内での法的要件を満たしており、裏付け資産など安全性の高いステーブルコインの開発を目的としています。

海外産のステーブルコインは時価総額も高く、広く流通していますが、アルゴリズム型の一部のステーブルコインは暴落する事件などもあり信頼性が低下しています。

国内の銀行がステーブルコインを発行することで、送金手数料の負担軽減や地域通貨としての普及、法的裏付けによる安全性の高さなど多くのメリットが生まれます。

金融庁によるステーブルコインの規制強化の動向

金融庁は2023年に海外発行のステーブルコインを国内で流通させることを解禁する予定です。

そのためのガイドラインはどのように規定されるのでしょうか。

アルゴリズム型ステーブルコインは規制が強化される可能性

金融庁はアルゴリズム型ステーブルコインの規制を強化する可能性があります。

金融庁では、ステーブルコインに該当するのは、法定通貨の価値と連動する担保型であると説明しています。

(金融庁より引用)

ステーブルコインには大きく分けて、担保型であるテザー(USDT)やバイナンスUSD (BUSD)とアルゴリズム型(無担保型)であるUST(TerraUSD)に分類でき、金融庁ではアルゴリズム型ステーブルコインはビットコインなどの仮想通貨と同じように価値が安定しない位置づけであるとしています。

そのためアルゴリズム型はステーブルコインには分類されず、国内での発行が難しくなる可能性があります。

マネーロンダリングやテロ資金供与対策

金融庁はステーブルコインを安全に流通させるため、マネーロンダリング対策などのルールを示しています。

ステーブルコインを取り扱う業者に対して、取引情報や氏名などを求めることやトラベルルールへの対応など規定を整備する予定です。

トラベルルールとは、マネーロンダリングやテロ資金や犯罪者が決済手段として用いることを防ぐことを目的としており、顧客情報の確認や基準などを設ける制度です。

裏付け資産の準備を義務化

ステーブルコインを安全に取引するために、金融庁では詳細なルールを示しています。

まず国内でステーブルコインを流通させる業者に対しては、資産保全を義務付けることや1回で送金できる上限額を100万円までにする予定です。

また国内で流通する予定の海外のステーブルコインに関しては、担保になる裏付け資産を準備することを義務化します。

そのため、無担保で運用するアルゴリズム型のステーブルコインは、日本国内では流通しない可能性があります。

まとめ

ステーブルコインはボラティリティが低く安定性が高いため、国内で流通することによって決済手段など多くのサービスで活用されることが考えられます。

しかし無担保型のアルゴリズム型のステーブルコインなど、該当しない仮想通貨もあり明確な規定やルール作りは改正資金決済法に基づいて作られる予定です。

現在20兆円規模にまで拡大したステーブルコイン市場が、日本でも流通することで国内での開発も活発になり、ビジネスチャンスも多く生まれることが期待されています。