Uniswapが急成長する理由は?特徴や仕組みを解説

仮想通貨の取引は、企業などが運営している中央集権的な取引所以外にも、ブロックチェーンによって構築されている分散型取引所(DEX)でも行うことができます。

DEXは年々マーケットシェアを伸ばしており、中でも代表的なDEXがUniswapと言われています。

Uniswapはイーサリアムを中心としたDEXであり、NFTやDeFiなどと共に成長を続けていきました。

今回はそんなUniswapが急成長している理由や仕組みについて解説していきます。

成長を続けるUniswap

分散型取引所(DEX)が注目を集める中で特に成長力があるのがUniswapです。

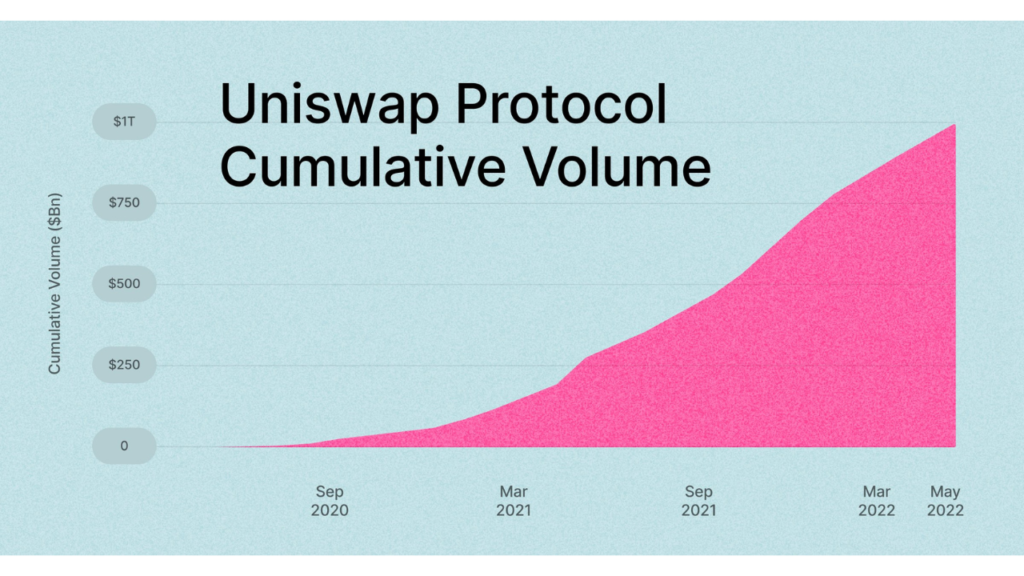

Uniswapは2018年にローンチされて以来成長を続け2022年には総取引高が1兆ドルを超えています。

Uniswapが急成長を続ける理由として、イーサリアムの存在が大きいと言えます。Uniswapは、イーサリアムのブロックチェーン上で開発され、取扱銘柄もイーサリアムや関連銘柄であるPolygonやOptimism、Arbitrumなどが中心となっています。

イーサリアムはNFTやDeFiなど多種多様なサービスで使われるようになり、それに伴いUniswapのユーザーが増加している背景があります。

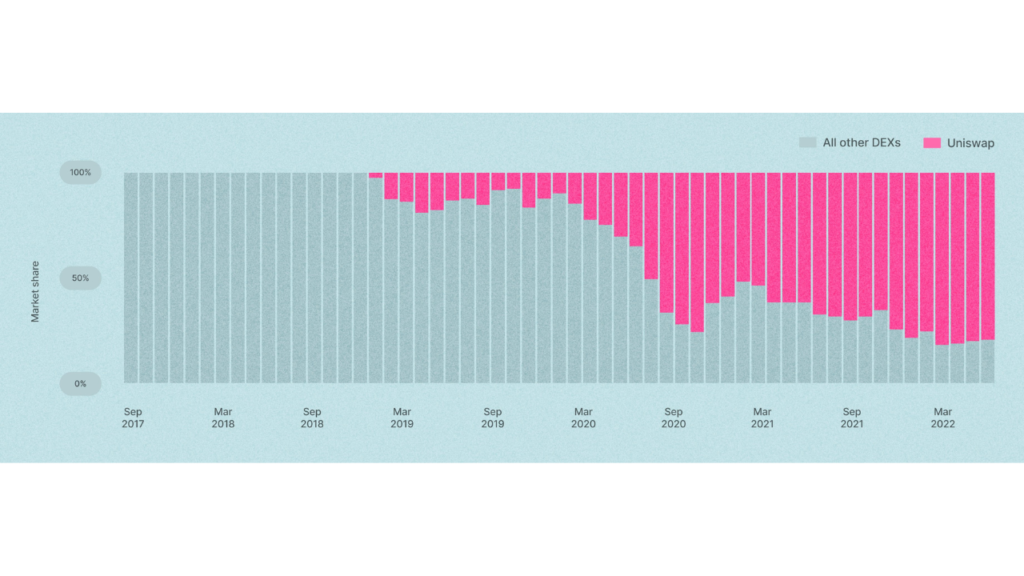

実際にDEXのマーケットシェアでも約6割をUniswapが占めており、DEXの中でも最大のプラットフォームに成長しています。

Uniswapの概要

Uniswapは2018年11月にローンチされた分散型取引所(DEX)です。

イーサリアムのブロックチェーン上で開発されており、中央集権型の取引所とは違い本人確認などが必要なく24時間取引を開始することができます。

分散型取引所(DEX)とは

DEXとは、DeFiの一種であり特定の管理者や運営会社が存在せず直接ユーザー同時で取引が可能な取引所のことです。

DEXではブロックチェーンのスマートコントラクトによって金融システムが構築されており、管理者がいないため仲介手数料が安い特徴があります。

また個人情報の登録が必要ないことや流動性を提供し利益を得るイールドファーミングなどの運用方法があります。

AMM(自動マーケットメイカー)を導入

DEXには一般的なオーダーブック方式とAMM型がありますが、UniswapではAMM型を採用しています。

AMM型とは、スマートコントラクト機能によって2種類のトークンが溜まっている流動性プールを管理するシステムです。

ユーザーがプール内に資金を投入することで流動性を提供し、報酬を得られる仕組みになっています。

一方のオーダーブック方式は、売り手が金額を提示し買い手が取引に応じるという仕組みでしたが、参加者が少ないと成立しにくいことが課題となっていました。

Uniswapの特徴

Uniswapがここまで人気を高めていることには他の取引所にはない魅力があるためです。

まずはUniswapの特徴や仕組みを知ることで違いを理解しましょう。

DEXの中でも高い取引高

UniswapはDEXの中でも特に人気が高いことが特徴です。

Uniswapの取引高のマーケットシェアは58.8%であり、2位のPancakeSwapには3倍近い差があります。

取引高が大きいことで高い流動性が生まれ、ユーザーにとっても大きなメリットとなります。

多くのブロックチェーンに対応

Uniswapは複数のブロックチェーンに対応しています。

Uniswapはイーサリアムのブロックチェーン上で開発されましたが、イーサリアムはスケーラビリティ問題を抱えています。

取引の遅延や手数料の高騰を抑制するために、2021年にはPolygonとOptimismのブロックチェーンでもサービスが開始されました。

そして2023年には、Arbitrum、Celo、BNB Chainなど6つのブロックチェーンを採用しています。

上場審査がないため多くの仮想通貨を取り扱っている

Uniswapでは上場する際に審査をすることがありません。

Uniswapは、イーサリアムのERC-20規格に対応していればどのような仮想通貨でも上場が可能です。

そのためUniswapには1,500を超えるトークンを取り扱っており、幅広い銘柄の取引ができることが特徴です。

一方でERC-20規格に対応していない仮想通貨に対応していないことや詐欺コインなどが潜んでいるリスクがあることがデメリットです。

UniswapではビットコインをはじめとするERC-20に対応していない仮想通貨は取引ができないことや、金融庁が許可していないマイナー通貨によってトラブルに巻き込まれる可能性もあることに注意しましょう。

Uniswapの稼ぎ方

Uniswapは一般的な取引所でも行うことができるスワップ以外にも、イールドファーミングなどのDEX特有のサービスも存在します。

スワップ

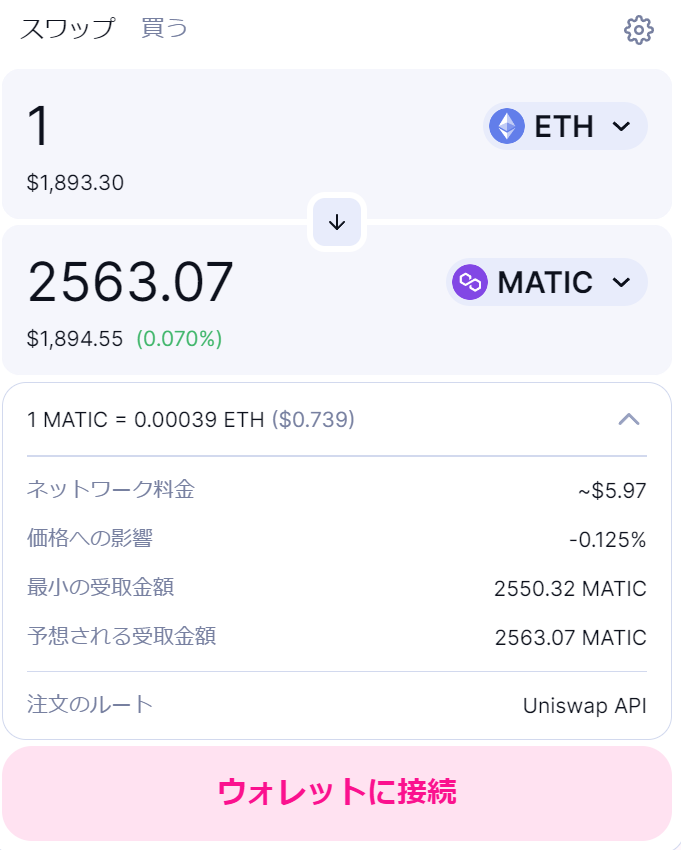

Uniswapの最も一般的なサービスが仮想通貨のスワップです。

スワップとは仮想通貨を別の仮想通貨に交換することを意味します。

Uniswapでは、取引手数料を支払うことで保有しているERC-20規格のトークンを別のトークンと交換することができます。

上記の画像のようにETHとMATICをスワップする場合には、それぞれのトークンの数量を指定することで簡単に取引することができます。

注意しなければいけない点としてスワップ時の取引手数料は固定ではないため常に変動しています。そのため手数料を払いすぎないため確認して取引をする必要があります。

イールドファーミング

Uniswapでは、仮想通貨をプラットフォームに提供することで流動性を提供し、報酬として独自トークンであるUNIを受け取ることができます。

このようにトークンを預けて流動性を高め、ユーザーに報酬を還元するサービスのことをイールドファーミングまたは流動性マイニングといいます。

イールドファーミングは、他の運用方法と比較して利回りが高いことが特徴です。リスクが低い銘柄で年間利回りが5%程度からはじまり、高い銘柄だと100%を超えることもあります。

またイールドファーミングをすることで流動性を提供できるためDEXの運営に大きく貢献することができます。Uniswapではユーザーが流動性を提供しあって運営が成り立っている一面があります。

Uniswapを利用する際の注意点

一方でUniswapには日本の法律で認可されていないことや日本円に対応していないことなど注意するべきポイントがいくつか存在します。

日本では認可されていない

Uniswapは2023年時点で日本国内の法律では認可されていません。

一般的な国内取引所であるbitFlyerやcoincheckなどは金融庁からの認可を受けており、万が一ハッキングなどの被害を受けた場合に補償が受けられるよう整備が進められています。

しかし海外の取引所やUniswapなどのDEXは金融庁からの登録認可を受けていないため、取引所にトラブルがあっても補償が期待できません。

利用者を保護する仕組みが整っていないため、Uniswapを利用する際には資産を失っても問題のない範囲内で運用する必要があります。

法定通貨の取引に対応していない

Uniswapは日本円や法定通貨での取引に対応していません。

日本国内の取引所では、日本円を入金することで簡単に取引をはじめることができますが、Uniswapで取引するためには複数の取引所を併用しなければいけないことがデメリットです。

具体的には、国内取引所でイーサリアムなどを購入した後、ウォレットに送金をしてUniswapと接続させる必要があります。

ウォレットや取引所を複数利用して送金などを行うことは初心者にとってはハードルが高く、Uniswapはだれでも簡単に始められるわけではないことに注意しましょう。

まとめ

Uniswapはウォレットと接続させるだけで年齢や国籍など関係なくだれでも利用できる分散型取引所(DEX)です。

現在は中央集権型取引所が一般的ですが、ハッキング被害や日本国内でのサービス終了など運営会社に依存することが大きな問題となっています。

Uniswapはウォレットと手数料を支払う仮想通貨さえあれば利用できるため、日本国内でも今度利用者が増えることが期待されています。

一方で送金や国内での認可などリスクもあるため、十分に理解してから利用することが大事です。