暗号資産投資の最新トレンド|DeFiとDEXの基礎知識を解説

暗号資産やNFTといったバズワードが世間を賑わせている今日この頃ですが、これらの文脈で特に注目されているのが「DeFi」「DEX」といった、ブロックチェーン技術を活用した金融サービスです。

今回は、暗号資産への投資を検討している読者に向けて、DeFIやDEXの概要や投資の始め方、さらにおすすめの取引所についてご紹介。暗号資産で楽しく稼ぐために必要なポイントを解説します。

DeFiの基礎知識

ブロックチェーン技術を活用した金融サービス

DeFi(ディーファイ)とは、分散(中央集権ではない)を意味する「Decentralized」と「Finace」(金融)を掛け合わせた呼称です。

銀行や証券取引所といったレガシーで中央集権的な仲介者を介さずに取引ができる金融システムのことを指します。

DeFiにカテゴライズされるアプリケーションはイーサリアムというブロックチェーン技術(スマートコントラクト)が下支えしており、ユーザー同士が直接ピアツーピアで暗号資産を取引できるところに特徴があります。

CeFiとの違い

一方で中央銀行や証券会社など、

従前の金融機関や企業が中央集権的に管理する金融サービスは

CeFi(Centralized Finace)

と呼ばれ、DeFiに対するレガシーシステムの呼称として使われています。

ビットコインとの違い

ビットコインは価値を貯蔵する手段としてCeFiなどでも取引される暗号資産の一種であるのに対して、DeFiはイーサリアムをはじめとしたオープンなブロックチェーン上で展開している金融サービス(アプリケーション)全般を指しています。

DeFiの仕組み

DeFiはイーサリアムの特徴的な機能であるスマートコントラクトと暗号資産を利用して金融サービスを提供しています。スマートコントラクトとはブロックチェーン上で処理される2者間の契約として記録され、契約にあたって従来の証券取引所のような第三者が介入することなく両社の信用を担保しながら取引することができます。

また、DeFiというシステムの特徴として特筆すべきこととして、ウォレットさえあれば誰でも平等に取引が可能になる点が挙げられます(日本でDeFiを利用するために国内の取引所でイーサリアムを取引する必要があります)。

DEXの基礎知識

自律分散を実現した暗号資産の取引所

DEX(デックス)とは「Decentralized Exchange」を略した呼称です。暗号資産の「分散型取引所」として、個人間(ピアツーピア)で直接取引が可能な市場のことを指します。

また、DEXはDeFi(分散型金融)の主要アプリケーションのひとつであり、今後ますます拡大が見込まれる金融サービスとして注目を集めています。

CEXとの違い

イーサリアム(ブロックチェーン)技術を駆使して構築されたDEXが分散型市場だとすれば、CEX(Centralized Exchange)とは従来的かつ中央集権的な企業が管理している取引市場を指し、日本で登録されている暗号資産交換業者はすべてCEXに分類されます。

資産管理や法定通貨との交換に対応可能なのがCEXの利点となりますが、CEXを利用する際は本人確認が必須となり、DEXとの違いとなっています。

DEXの仕組み

DEXは分散型の取引所であり、個人間で直接ピアツーピアの取引が可能であることが大きな特徴です。つまり、従来のCEXとは違いウォレットを自己管理する必要があります。

また、必ずしも取引所内にウォレットを作成する必要もありません。そのため取引所のセキュリティーリスクを気にすることなく取引することができますが、秘密鍵の保管などウォレットの管理は個人に委ねられるため、その点は注意が必要です。

DEXを利用するメリット

手続きなどの参入ハードルが低く、手軽にはじめやすい

DEXで暗号資産と取引するおもなメリットとしては下記の点が挙げられます。

- 多種多様なトークン(暗号資産)を取引することができる。

- ウォレットを自己管理するため取引所の倒産やハッキングリスクがほぼない。

- 大半のDEXで匿名性を担保したまま取引ができる。

DEX利用時の想定リスク

まだまだ新しいサービスだからこそ気をつけたいこと

一方、DEXは誕生して間もない金融サービスであり、利用する際には以下のようなリスクがあることを認識しておく必要があります。

- 資産管理はあくまで自己責任。

- 取引相手が少ない、といった流動性の低い取引所も存在する。

- CEX利用時のようなユーザーサポートは期待できず、ユーザー側に一定のリテラシーを求められる。

- スマートコントラクト自体に脆弱性リスクがないとは言い切れない。

- 取引するトークン(暗号資産)自体の安全性が保証されているわけではなく、CEXでの取引に比べると詐欺などの被害に合うリスクが高い

また、技術の進化に法制度が追いついていない実情もあり、今後どのような規制が行われるかもわかりません。今後の社会情勢を踏まえて、リスクを回避しつつDEXを活用していく必要があります。

DEXの形式

現在DEXで人気となっている取引形式はおもに、オーダーブック(取引板)形式とAMM(自動マーケットメイカー)形式の2つに大別されています。

オーダーブック(取引板)形式

オーダーブック形式のDEXは、売買の注文をブロックチェーン外(オフチェーン)で行い、決済のみをブロックチェーン内(オンチェーン)で行うのが特徴です。

取引の一部をオフチェーンで行うことで処理が高速化したり、取引に関する手数料を抑えたりすることが可能です。なお、オフチェーンでの取引は中央集権的な管理者(リレイヤー)が介在します。

AMM(自動マーケットメイカー)形式

AMM(自動マーケットメイカー)形式のDEXには流動性プールと呼ばれる場が存在し、ユーザーは任意のトークン(暗号資産)をそのプールに預け入れることが可能です。プールにあるトークンを他のユーザーが引き出すことで取引が成立し、オーダーブック形式のDEXとは違いすべての取引がオンチェーンで実行されます。

さらに取引はアルゴリズムで管理、自動化されていることもあり、新たなトークンの参入など市場の流動性が高いことも利点となっています。このような利点も後押し、現在ではAMM形式がDEXの主流として人気を博しています。

自分に合った取引所で始めよう

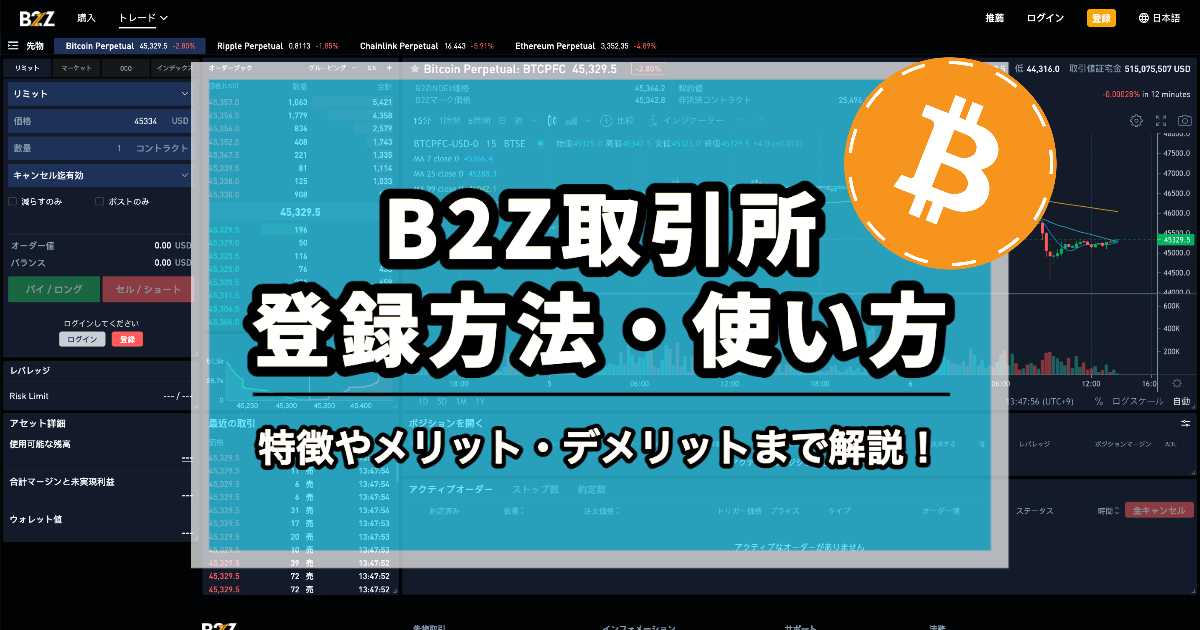

DEX(取引所)には、UniswapやdYdX、PancakeSwapなど様々なものが運用されており、それぞれ提供しているサービスや独自の特徴もあります。

これから暗号資産の投資を始める方にとっては複雑で難しく感じるかもしれませんが、アカウントの発行や本人確認といった手続きも必要なく、自身の(暗号資産)ウォレットを取引所に接続するだけですぐに取引が開始できるDEXがほとんどです。

しかし、実際に運用し大きな利益を上げていくためには一定のリテラシーが求められる分野であり、SNSや業界ニュースなどの情報収集が重要です。

DeFi・DEX業界は今後さらに市場の拡大が期待されており、実際に多くの取引所で大きな資金が流入しさらに活発になっていますので、これを機に少額からチャレンジしてみてはいかがでしょうか?